потенциал роста

⛽️ Газпром. Как обстоят дела у одного из главных миркоинов?

- 18 декабря 2025, 11:50

- |

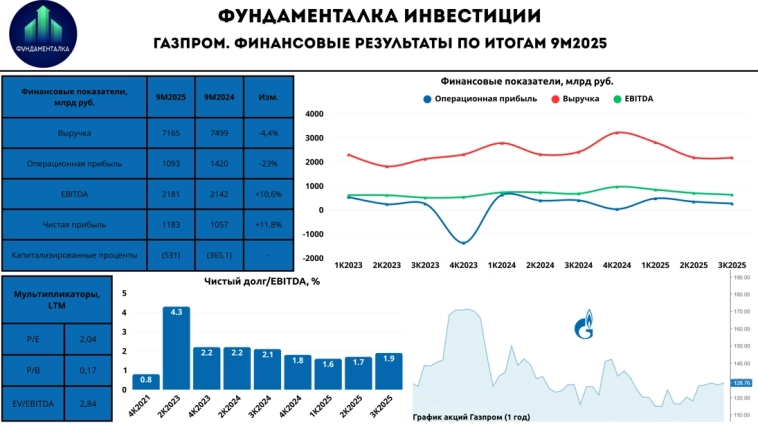

Сегодня разберем финансовый отчет за 9М2025, одного из главных бенефициаров мирного урегулирования, нефтегазовой компании Газпром. Традиционно, к ключевым моментам:

— Выручка: 7165 млрд руб (-4,4% г/г)

— EBITDA: 2181 млрд руб (+1,8% г/г)

— Операционная прибыль: 1093 млрд руб (-23% г/г)

— Чистая прибыль: 1183 млрд руб (+11,8% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 За 9М2025 выручка группы сократилась на 4,4% г/г — до 7165 млрд руб. на фоне снижения выручки от нефтяного бизнеса Газпромнефти на 11% г/г, а также снижению выручки от продажи газа за пределами РФ. В результате снижения выручки, а также роста операционных расходов операционная прибыль снизилась на 23% г/г — 1093 млрд руб.

— выручка от продаж газа внутри РФ выросла на 8,4% г/г.

— выручка от продаж газа за пределами РФ сократилась на 1,4%.

— операционные расходы увеличились на 1,4% г/г.

*Поддержку газовому сегменту оказывает индексация тарифов на газ для потребителей на 10,3% с 1 июля 2025 года. В 2026 году индексация планируется на 9,6%.

( Читать дальше )

- комментировать

- 335

- Комментарии ( 3 )

🔥 Крупные инвестдома начали покрытие акций девелопера GloraX

- 16 декабря 2025, 10:17

- |

На вчерашних торгах акции застройщика GloraX резко подскочили в цене на фоне новостей о начале покрытия компании тремя большими инвестодомами: SberCIB, АТОН и Альфа-банк. Событие довольно значимое, особенно учитывая, что GloraX вышел на IPO в конце октября. Давайте подробнее разберемся, что таргетируют аналитики и какие видят драйверы роста:

— Аналитики SberCIB таргетируют акции GloraX на уровне 104 рублей и ожидают, что компания продолжит опережать рынок, прогнозируя рост её продаж в 2029 году в 2,2 раза при увеличении рынка на 21%. Вместе со снижением долговой нагрузки и процентных ставок рост объемов продаж должен способствовать увеличению скорректированной чистой прибыли компании к 2029 году почти в семь раз. Ключевые драйверы роста по мнению аналитиков:

🟢 Стратегия регионального роста: cмена фокуса на регионы с меньшими барьерами позволяет компании обгонять рынок даже в условиях спада.

🟢 Уникальная бизнес-модель: сочетание классического и мастер-девелопмента (11% выручки) повышает общую рентабельность и ускоряет выход на положительный денежный поток.

( Читать дальше )

🏦 Сбербанк. Новые рекорды!

- 11 декабря 2025, 12:45

- |

Сбербанк отчитался по итогам 11 месяцев 2025 года по РСБУ. Разберем ключевые моменты:

— Чистые процентные доходы: 2 790,6 млрд руб (+17,3% г/г)

— Чистые комиссионные доходы: 656,2 млрд руб (-2,7% г/г)

— Чистая прибыль: 1 568,2 млрд руб (+8,5% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 11М2025 чистые процентные доходы Сбербанка выросли на 17,3% г/г — до 2 790,6 млрд руб. Традиционно, рост показателя обеспечен ростом объема работающих активов и продолжающемуся ускорению кредитования. Отдельно за ноябрь показатель продемонстрировал рекордный рост на 16,1% г/г — до 283,2 млрд руб., что, в настоящий момент является рекордом. В результате вышеперечисленного, а также сокращения расходов на резервы чистая прибыль увеличилась на 8,5% г/г — до 1 568,2 млрд руб.

Динамика чистой прибыли по месяцам:

— январь: 132,9 млрд руб (+15,5% г/г)

— февраль: 134,4 млрд руб (+11,6% г/г)

— март: 137,2 млрд руб (+6,8% г/г)

— апрель: 137,8 млрд руб (+5,1% г/г)

( Читать дальше )

⛽️ Транснефть. Предсказуемо неплохо

- 10 декабря 2025, 12:37

- |

В сегодняшнем обзоре поговорим о ещё одном представителе транспортного сектора, а именно, крупнейшей в мире нефтепроводной компании и монополисте в трубопроводных поставках нефти в РФ — Транснефти. Давайте взглянем, как обстоят дела по итогам 9 месяцев 2025 года:

— Выручка: 1079 млрд руб (+1,7% г/г)

— EBITDA: 450 млрд руб (+8% г/г)

— Операционная прибыль: 270,9 млрд руб (+12,2% г/г)

— Чистая прибыль: 244,5 млрд руб (-7% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 9М2025 выручка показала символический рост на 1,7% г/г — до 1079 млрд руб., что обусловлено восстановлением добычи нефти в рамках ОПЕК+ и ростом тарифов на транспортировку нефти. В то же время операционная прибыль подросла на 12,2% г/г — до 270,9 млрд руб. на фоне сокращения операционных расходов, что в результате также положительно сказалось на EBITDA, которая в отчетном периоде выросла на 4% г/г и составила 450 млрд руб.

*Тарифы Транснефти на транспортировку нефти в 2025 году были с 1 января суммарно увеличены на 9,9%. В 2026 году индексация должна составить 5,1%.

( Читать дальше )

🚢 НМТП. Стабильно хорошо

- 09 декабря 2025, 12:20

- |

Сегодня в нашем фокусе крупнейший портовый холдинг «НМТП» и его финансовый отчет за 9 месяцев 2025 года. Традиционно, разберем ключевые моменты:

— Выручка: 56,3 млрд руб (+3,5% г/г)

— EBITDA: 41 млрд руб (+8% г/г)

— Операционная прибыль: 36,1 млрд руб (+9% г/г)

— Чистая прибыль: 31,8 млрд руб (+4,4% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Несмотря на сокращение совокупного объема перевалки нефти, выручка НМТП продемонстрировала небольшой рост на 3,5% г/г — до 56,3 млрд руб., что обусловлено повышением тарифов на перевалку нефти в размере 5,7% относительно 2024 года. В результате EBITDA увеличилась на 8% г/г — до 41 млрд руб., а чистая прибыль прибавила 4,4% и составила 31,8 млрд руб.

*Негативный эффект на динамику чистой прибыли оказал рост расходов по налогу на прибыль с 7,1 до 9,9 млрд руб., а также убыток по курсовым разницам на сумму 2,3 млрд руб.

— совокупный объем перевалки в порту Новороссийска за 9М25 сократился на 1,3% г/г — до 124 млн тонн. В порту Приморска вырос на 2,3% г/г — до 47,2 млн тонн.

( Читать дальше )

🏦 Московская Биржа. Прощайте сверхдоходы

- 03 декабря 2025, 13:09

- |

Наш сегодняшний материал посвящен финансовым результатам Московской биржи по итогам 9 месяцев 2025 года. Давайте взглянем, как компания переживает смягчение ДКП и как это конвертируется в показатели:

— Комиссионные доходы: 55,7 млрд руб (+24% г/г)

— Процентные доходы: 45,4 млрд руб (-38% г/г)

— EBITDA: 63,6 млрд руб (-22% г/г)

— Чистая прибыль: 45,2 млрд руб (-27% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 9М2025 комиссионные доходы увеличились на 24% г/г — до 55,7 млрд руб. на фоне высокой активности клиентов и роста объема торгов. Динамика комиссионных доходов по ключевым сегментам:

— Акции: +30% г/г.

— Облигации: +85,6% г/г.

— Листинг и прочие сборы: +46,5% г/г.

*Объём торгов на рынке акций в 3К2025 остался на уровне прошлого года, на рынке облигаций и денежном рынке вырос на 75,6% г/г и 26,2% г/г соответственно.

📉 В то же время на фоне снижения ключевой ставки процентные доходы сократились на 38% г/г — до 45,4 млрд руб. В совокупности с этим, а также высокими операционными расходами и расходами на персонал EBITDA также сократилась на 22% г/г — до 63,3 млрд руб. В результате чистая прибыль составила 45,2 млрд руб., зафиксировав падение на 27% г/г.

( Читать дальше )

🌾 Фосагро. Траектория стабильного роста

- 26 ноября 2025, 12:25

- |

Сегодня под нашим прицелом российский производитель удобрений ФосАгро и его финансовые результаты по итогам 9 месяцев 2025 года. Традиционно, к ключевым моментам:

— Выручка: 441,7 млрд руб (+19,1% г/г)

— EBITDA: 145,6 млрд руб (+17,9% г/г)

— Операционная прибыль: 115,3 млрд руб (+20,6% г/г)

— Чистая прибыль: 95,7 млрд руб (+47,6% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 9М2025 выручка увеличилась на 19,1% г/г — до 441,7 млрд руб. на фоне роста объема производства и реализации фосфорных и азотных удобрений на отечественном и зарубежных рынках. В то же время EBITDA прибавила 17,9% г/г — до 145,6 млрд руб. за счёт роста объемов цен и реализации продукции, а чистая прибыль выросла на 47,6% г/г и составила 95,7 млрд руб.

*Если скорректировать EBITDA на эффект неденежных курсовых разниц, то в отчетном периоде показатель вырос на 34,2% г/г.

— продажи удобрений за 9М2025 выросли на 2,9% г/г.

— объем производства агрохим. продукции вырос на 4,3% г/г.

( Читать дальше )

🏦 Ренессанс Страхование. Тише едешь - дальше будешь

- 24 ноября 2025, 13:13

- |

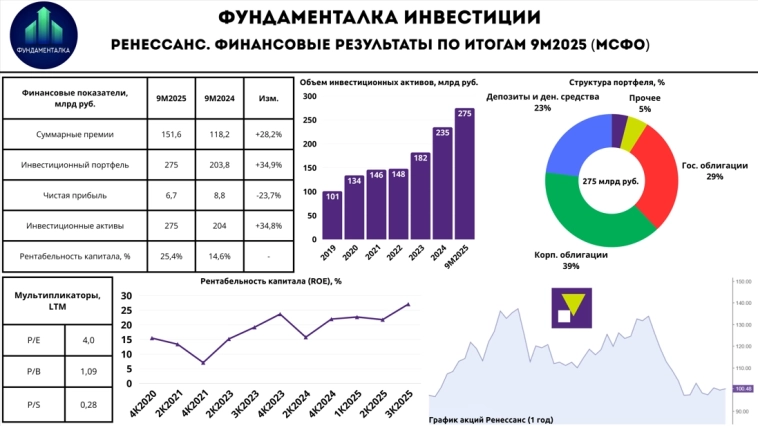

Дорогие подписчики, открываем торговую неделю обзором финансовых результатов за 9 месяцев 2025 года, одного из ведущих цифровых игроков на страховом рынке России — компании Ренессанс Страхование. Пройдемся по ключевым моментам отчета:

— Суммарные премии: 151,6 млрд руб (+28,2% г/г)

— Инвестиционный портфель: 275 млрд руб (+17,2% с начала года)

— Чистая прибыль: 6,7 млрд руб (-23,7% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 9М2025 Группа Ренессанс нарастила суммарные премии на 28,2% г/г — до 151,6 млрд руб. Традиционно, основными драйверами роста показателя выступили продукты НСЖ (, каско физлицам, а также страхование имущества юрлиц.

Динамика ключевых сегментов бизнеса:

Сегмент life: 95,3 млрд руб (+50,9% г/г).

— НСЖ: +83,9% г/г.

— ИСЖ: -35,1% г/г.

— Кредитное и рисковое страхование: -46,2% г/г.

Сегмент non-life: 56,2 млрд руб (+2,2% г/г).

— Авто: +2,2% г/г.

— ДМС: -1,0% г/г.

— Прочие виды страхования: +7,5% г/г.

*Невысокая динамика сегмента non-life связана с сохранением давления на бизнес со стороны высокой ключевой ставки, которая продолжает охлаждать спрос.

( Читать дальше )

🏦 МТС Банк. Восстановление идет полным ходом

- 21 ноября 2025, 12:11

- |

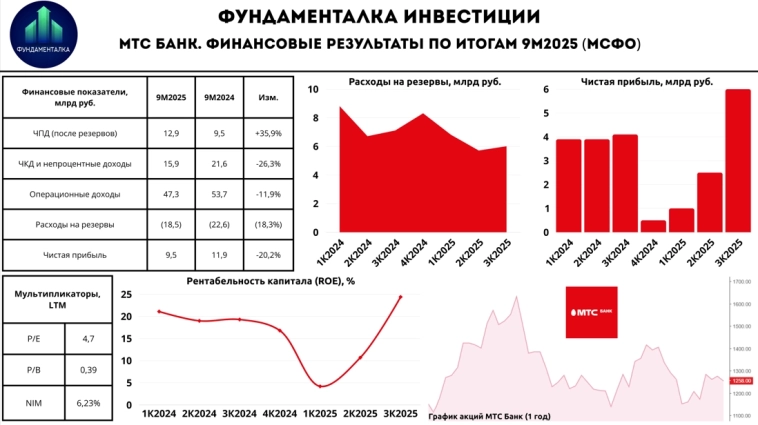

Дорогие подписчики, завершаем торговую неделю обзором финансовых результатов МТС Банка по итогам 9М2025. Давайте посмотрим, как смягчение ДКП сказывается на результатах банка.

— Чистый процентный доход: 12,9 млрд руб (+35,9% г/г)

— Чистый комиссионный доход: 15,9 млрд руб (-26,3% г/г)

— Чистая прибыль: 9,5 млрд руб (-20,2% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 9М2025 чистые процентные доходы после формирования резервов выросли на 35,9% г/г — до 12,9 млрд руб. благодаря снижению стоимости фондирования, роста доли высокомаржинальных продуктов в кредитном портфеле, а также целенаправленной работе с высокорентабельными заемщиками. Отдельно во 3К2025 показатель вырос на 22,2% г/г — до 6,1 млрд руб.

— чистая процентная маржа снизилась на 2,51 п.п. — до 6,3%. Отдельно во 2К2025 выросла с 6,4% в 1К2025 до 6,6% за счёт удешевления стоимости фондирования на фоне снижения ключевой ставки.

📉 При этом чистые комиссионные и прочие непроцентные доходы продемонстрировали снижение на 26,3% г/г — до 15,9 млрд руб.

( Читать дальше )

🔖 HeadHunter. Замедление продолжается

- 18 ноября 2025, 12:08

- |

Сегодня поговорим о финансовых результатах за 9 месяцев 2025 года, крупнейшей в России компании интернет-рекрутмента — Хэдхантере. Давайте посмотрим, как чувствует себя компания в условиях кризиса:

— Выручка: 30,7 млрд руб (+5,3% г/г)

— Скор. EBITDA: 16,8 млрд руб (-4,8% г/г)

— Скор. Чистая прибыль: 15,4 млрд руб (-13,4% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 На фоне замедления основного бизнеса выручка компании по итогам 9М2025 выросла всего на 5,3% г/г — до 30,7 млрд руб., а итоговая положительная динамика показателя обусловлена ударными темпами HRTech — сегмента.

*По итогам 3К025 рост HRTech составил +145,4% г/г.

— ARPC в сегменте «Малые и средние клиенты» выросло на 15,7%.

— ARPC в сегменте «Крупные клиенты» выросло на 5,9% г/г.

— общее кол-во платящих клиентов снизилось на 15,4% г/г — до 474,9 тыс. (снижение продолжается уже 4 квартала подряд).

📉 Замедление выручки основного бизнеса, а также консолидация сегмента HRLink привели к тому, что скорректированный показатель EBITDA показал снижение на 4,8% г/г — до 16,8 млрд руб., а скорректированная чистая прибыль сократилась на 13,4% г/г — до 15,4 млрд руб. Давление на показатели оказывает все ещё убыточный сегмент HRTech, а также растущие расходы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал